市場在2024年伊始就預設了一個很高的預期——預計在年底前會有六次降息。在過去的六個月里,投資者已經收回了這些過高的預期,而將所有的目光投向了似乎滿足於將降息推遲至對通脹減緩有“更大信心”之時的美國央行。即便如此,隨著越來越多的證據表明經濟正在降溫,這暗示著可能實現經濟軟著陸和美聯儲在9月的政策轉向,在第二季度,投資者充足的信心仍將股市推至新高。下面,我們將分享與我們所關注的主題有關的數據驅動觀點,並提供我們對下半年的市場展望。

Rayliant Global Advisors 是一家全球投資管理公司,在洛杉磯、倫敦、香港、杭州和台北設有辦事處。 Rayliant 的戰略相關資產超過 150 億美元,其客戶包括一些全球最大的主權財富基金、養老金計劃和其他機構投資者。 Rayliant 屢獲殊榮的團隊是華美銀行全球經濟和市場方面的獨立顧問。 East West Bancorp, Inc.(即華美銀行的母公司)持有 Rayliant Global Advisors 49.9% 的股權。

季度評論:資產類別

股票

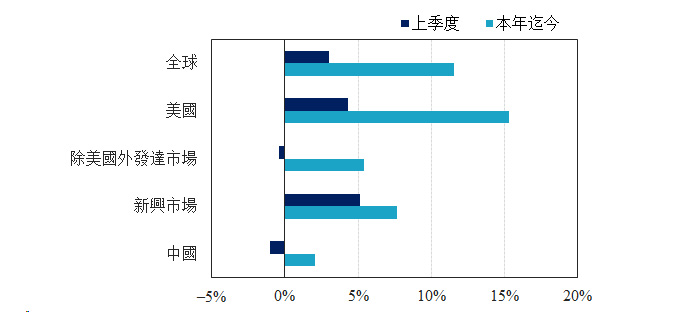

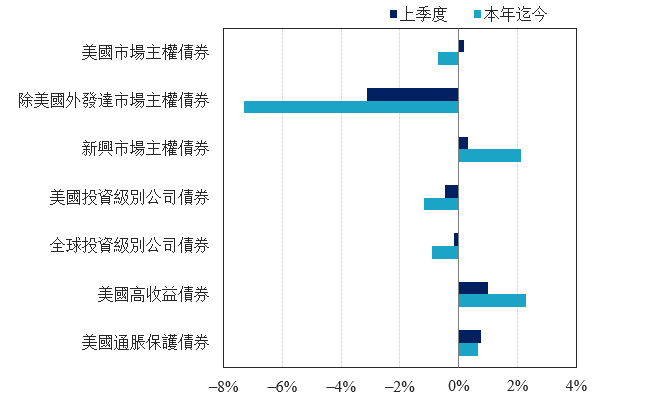

今年前三個月令人不安的通脹數據粉碎了早些時候人們對美聯儲將在2024年進行多次降息的希望,第二季度終於迎來了更好的消息,物價似乎回到了通脹減緩的趨勢中,並且有跡象表明美國經濟可能正在降溫。隨著對美國央行可能堅持軟著陸的信心的上升,加上投資者對人工智能主題股票的持續熱情,推動了股票指數在第二季度的上漲(見圖表1)。美國股市的表現尤其強勁,在第二季度上漲4.3%,其中成長股佔主導地位。美國以外的其他發達市場在過去三個月中略有溫和下跌,收益率為-0.4%,受到歐元區股市下跌和日元持續貶值的拖累,第二季度日元兌美元匯率的下跌足以將該季度TOPIX指數1.6%的漲幅轉變為以美元計價的-4.4%的跌幅。儘管中國股市由於市場擔心中國經濟復蘇乏力而在第二季度下跌了1%,但其他新興市場的股票——其往往對美國利率的利好消息特別敏感——共同推動全球新興市場一攬子指數在第二季度上漲了5.1%,明顯優於發達國家的股市表現。

圖表1:股票市場表現 (截至2024年6月30日的回報率)

(資料來源:MSCI ACWI,標準普爾500指數,MSCI World ex-USA,MSCI Emerging Markets和滬深300指數,除滬深300指數以人民幣為單位表示外均以美元為單位表示,來源彭博社。)

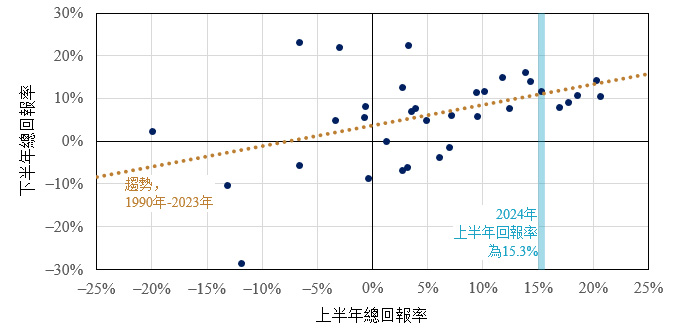

回顧今年上半年的股市表現,美國股票仍然佔大多數全球多元化投資者股票投資組合的大部分,2024年迄今,美國股票漲勢引人矚目,已經上漲了15.3%,這遠遠高於賣方分析師在去年12月預測的全年回報率的中位數2%。我們都知道,儘管既往的市場表現並不能保證未來的結果,但如果歷史重演,過去三十年的數據表明,對於標準普爾500指數的股票來說,上半年的上漲形勢往往預示著下半年將會繼續上漲(見圖表2)。事實證明,在美國總統大選年里出現這種情況的概率特別高——恰逢今年11月即將迎來大選。在過去10個大選年中,有8個大選年的標準普爾500指數在7月到12月期間都呈現上漲態勢,在剩餘的2個大選年里,美國股市在下半年出現下跌,但同時這2個大選年的上半年也同樣出現了下跌。

圖表2:根據歷史經驗,標準普爾500指數在上半年的上漲形勢預示著下半年股市的良好表現

2024年上半年美國股市表現強勁,自今年以來截至6月底,標準普爾500指數的漲幅已超過15%,期間創下了31次收盤歷史新高紀錄,比過去整整十五年創此紀錄的平均次數還多出6次。這是否也代表了未來六個月可能的股市表現?回看至1990年,誠然統計數據樣本較少,但至少有些許跡象表明,在前兩個季度呈上漲態勢的情況下,美國股市在下半年可能也會有良好表現,標準普爾500指數在7月到12月期間的數據往往會更好。投資者希望股市今年的表現能像2021年一樣,因為今年上半年股市的回報率與2021年上半年幾乎相同,而在2021年下半年股市又迎來了11.7%的漲幅。

標準普爾500指數總回報率,在每年的上半年與下半年分別測算,1990年-2023年

(資料來源:Rayliant Research,截至2024年6月30日。)

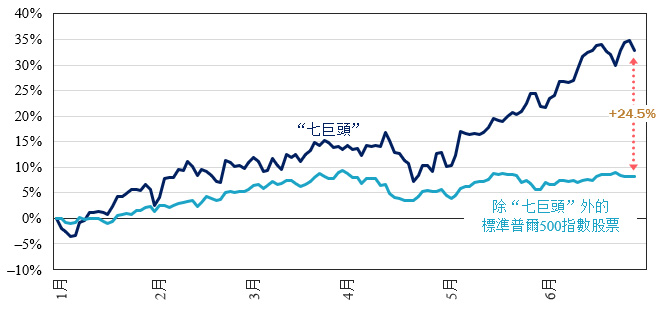

儘管今年以來股市表現強勁,但讓許多投資者頗為擔憂的是,這些漲幅所產生的收益都集中在相對少數的知名科技股中。牛市的廣度在第一季度確實有所擴寬,但在第二季度再次收窄,因為備受推崇的“七巨頭”股票組合的表現再次超越了市場上的其他股票(見圖表3)。事實上,隨著人工智能領域的寵兒英偉達(Nvidia)在6月份躋身市值3萬億美元俱樂部,這個精英集團中已有三家公司,它們在標準普爾500指數中的權重總計約佔該指數的五分之一;相比之下,即使在上世紀90年代末互聯網泡沫的頂峰時期,排名前三的成分股在該指數中的權重也才不到10%。類似地,當今在標準普爾500指數中排名前10的股票所佔的權重約為35%,顯著高於互聯網熱潮巔峰時期前10大股票所佔的27%權重。這並不一定意味著美國股票處於泡沫之中,儘管收益增長無疑令人印象深刻,但我們確實相信,當漲勢擴大到股票市場的其他部分時,投資者將從除投資“七巨頭”股票之外的其他一些多元化投資中有所受益。

圖表3:“七巨頭”股票在第二季度強勁的市場表現令其餘493只股票相形見絀

儘管在第一季度範圍廣泛的美國股票都有所上漲,但在第二季度,我們觀察到這種範圍的廣度有所收窄,漲幅更多地集中在少部分股票上:例如“七巨頭”中有5只股票在今年上半年都實現了兩位數的漲幅。自2022年年底ChatGPT問世以來,投資者對人工智能大趨勢的熱情重燃,更不用說英偉達(Nvidia)持續的卓越財務表現,大型科技公司的股票自今年以來實現了不成比例的上漲。事實上,截至6月底,“七巨頭”股票的在上半年的漲幅已經超過了標準普爾500指數中其餘的493只股票,漲幅達到32.8%,相較之下,其餘數百隻“陪跑”股票8.3%的漲幅也仍然非常可觀。

標準普爾500指數股票子集自今年以來的累計總回報率,2024年1月1日-2024年6月30日

(資料來源:Rayliant Research,截至2024年6月30日。)

那麼,什麼因素將可能推動高市值科技股的上漲態勢擴大至標準普爾500指數的其他成分股,甚至是小盤股呢?前文提到的經濟軟著陸可能是驅動因素之一,因為宏觀經濟的上升趨勢將會帶動提升所有股票的表現。但由於今年年初的一系列高通脹數據令人感到不安,這一擴大趨勢在第一季度末似乎不太可能發生,不過隨著時間推移,通脹情況在第二季度出人意料地有所緩解(見圖表4)。就美聯儲所肩負的雙重使命的另一方面,美國勞動力市場在第二季度末明顯降溫,加上消費者的支出減少和整體經濟增長的放緩,使得投資者對當前貨幣政策週期的平穩解決方案再次持樂觀態度。我們傾向於認為,延續風險資產上半年上漲行情的最大威脅之一是下述圖表中明顯顯示的分化走勢。這一走勢可能是通脹的上行風險導致的,雖然通脹率仍在一定程度上高於美聯儲希望達到的2%的目標,但也可能是經濟急劇下滑導致的。就後者而言,我們注意到舊金山聯邦儲備銀行的最新數據顯示,美國民眾的疫情儲蓄在第一季度末已經耗盡。這無疑將使美國消費者在面對創紀錄的高利率時難以繼續維持消費以支撐美國經濟。

圖表4:由於經濟增長和通脹數據的背離,美聯儲的工作在2024年變得複雜

在美國宏觀經濟方面,今年上半年出現了兩個關鍵主題。通脹情況意外地趨向於緩和,在第一季度一系列高於預期的CPI數據的作用下,對價格壓力可能重新加速上漲的擔憂情緒加劇,但隨著第二季度的數據更加接近預期,這一擔憂情緒有所緩解。或許更令人擔憂的是在經濟增長維度的一系列負面意外,這重新引發了對可怕的“滯脹”情況的擔憂。有跡象表明,美國消費者的消費意願可能最終會有所降低,第一季度的GDP遠低於經濟學家的預期以及顯示就業市場降溫的數據將會使美聯儲的政策制定工作進一步複雜化,因為美聯儲希望在開始降息之前就看到更為強勁的通脹減緩的趨勢。

彭博美國經濟意外指數,12周移動平均,2014年10月-2024年7月

(資料來源:彭博社,Rayliant Research,截至2024年7月12日。)

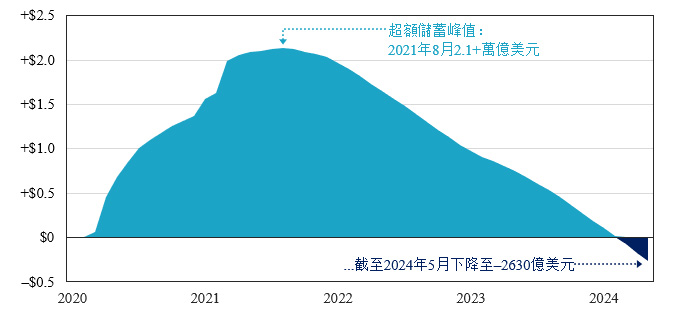

圖表5:疫情儲蓄的減少可能是導致消費疲軟的原因

自美聯儲在2022年開始收緊利率政策以來,美國消費者在推動美國經濟出人意料地強勁方面功不可沒。美國家庭能夠保持支出、企業盈利能夠保持增長的部分原因在於,美國人在疫情期間的第一年中積累了大量的超額儲蓄。根據舊金山聯邦儲備銀行的計算,這些超額儲蓄在2021年8月達到了2.1萬億美元的峰值,自此之後,美國消費者一直在持續消耗這些儲蓄。同一數據顯示,美國消費者的超額儲蓄在今年3月變為負值,這對美國民眾未來的消費支出而言是一個令人擔憂的信號。這可以解釋零售數據和第一季度財報電話會議中顯露的跡象,即美國家庭終於開始勒緊褲腰帶收緊消費開支。

自疫情以來美國民眾的累計超額儲蓄,2020年3月-2024年5月

(資料來源:Rayliant Research,舊金山聯邦儲備銀行,截至2024年5月31日。 )

固定收益

不出所料,全球債券投資者的目光在第二季度都緊盯世界各國央行,尋找任何跡象表明已經持續了兩年多的貨幣緊縮政策可能轉向更為寬松的政策條件。加拿大銀行和歐洲央行在6月初做出了早有預告的降息舉措,同時,隨著第二季度末到來,顯示美國經濟放緩的數據也接踵而至:這些都是美國央行政策可能全面地轉向寬松政策的希望之兆。遺憾的是,考慮到2024年初收益率交易員的狂熱——更不用說政治局勢的重大波動增加了債券市場的不確定性——固定收益投資者第二季度面臨喜憂參半的結果(見圖表6)。

圖表6:固定收益市場表現 (截至2024年6月30日的回報率)

(資料來源:ICE US Treasuries Core, S&P Int. Sov. ex-US, JPMorgan EMBI Global Core, iBoxx USD Liquid Inv. Grade, Bloomberg Global Agg. Corp., iBoxx USD Liquid High Yield, Bloomberg US Gov. Inflation-Linked All Mat.,均以美元為單位表示,來源彭博社。)

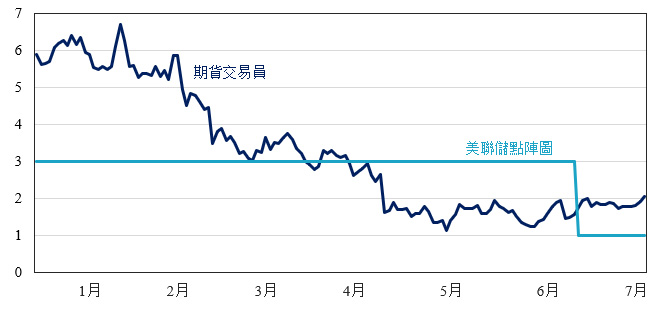

近幾個月來,關於美聯儲是否會在第三季度末前感到足夠滿意進而實施降息政策的爭論此起彼伏,以至於人們很容易忘記,就在1月初,期貨交易員們討論的問題還是截至今年年底會降息六次還是七次,儘管美聯儲在2023年12月的點陣圖中顯示2024年基準利率將僅有三次下調。時間來到今年6月,聯邦公開市場委員會(以下簡稱“FOMC”)已將其預期的2024年政策寬松程度減少到僅有一次降息,不過市場仍相對樂觀——目前預期美聯儲到年底只會實施兩次降息(見圖表7)。儘管據美國銀行在6月進行的全球基金經理調查顯示,他們普遍認為“通脹上升”是對其投資組合最大的尾部風險,但與宏觀條件在第二季度末有所改善的現象一致,自5月份以來,市場對物價將重新加速上漲的擔憂程度已有所減弱(相比之下,地緣政治風險和美國大選的不確定性則正在上升)。

圖表7:交易員逐漸降低了對美聯儲在2024年降息的預期

去年12月的FOMC點陣圖顯示,美國央行計劃在未來12個月內開始實施寬松政策,且預期中位數顯示將有三次降息,交易員對此反響非常熱烈,並預期在2024年12月的聯邦基金期貨中至少有六次降息。我們對此更多持懷疑態度,事實證明我們的擔憂是正確的,因為第一季度的通脹跡象使美聯儲不可能在今年上半年轉向寬松政策。交易員不情願地下調了他們對降息次數的預期,在第二季度末調整為一個更為保守的預期,即美聯儲將降息一到兩次。在今年6月的會議上,FOMC成員跟上這一趨勢,在其第二季度點陣圖中加入了一次單獨的中位數降息,這次降息將在下半年的某個時候發生。

美聯儲2024年降息的預期次數,2023年12月14日–2024年7月5日

(資料來源:Rayliant Research,美聯儲,CME Group,截至2024年7月5日。)

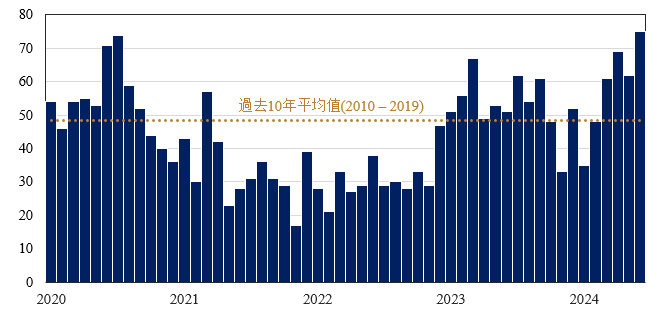

高收益債券投資者將對實施寬松政策時間表中的鷹派轉變尤其敏感,因為美聯儲“更長時間的上漲”的政策對處於生存邊緣的公司影響尤為顯著。標準普爾全球市場情報公司(S& P Global Market Intelligence)在今年上半年發佈的企業破產報告中表明了這一情況的嚴峻程度,截至6月份,已破產的大型企業的數量達到了自2010年大蕭條時期以來未曾有過的最高水平(見圖表8)。正如標準普爾研究人員所指出的,過去幾個月破產申請數量的激增很可能反映了失去信心的管理者們意識到近期無法等到降息的到來,並最終選擇了放棄。固定收益市場的不確定性不僅在於寬松政策將何時到來,還需考慮到美國政府脆弱的財政狀況和隨著11月大選臨近而加劇的政治劇變,這也反映在美國國債市場中,某些指標顯示,美國國債的流動性比2008年全球金融危機期間的任何時候都表現更差(見圖表9)。

圖表8:“更長時間的上漲”不可避免地對美國破產申請造成影響

自去年7月以來,利率一直保持在過去二十三年以來的高位水平,消費者和企業都對此感到痛苦。這種痛苦在標準普爾全球市場情報公司(S&P Global Market Intelligence)追蹤的大型企業破產數據中顯而易見,6月份破產的企業數量超過了2020年初在新冠肺炎疫情期間創下的新高,而上半年破產的企業數量也達到了自2010年以來的最高水平,當時許多企業仍在大蕭條的陰影中掙扎。事實上,從2024年3月以來的四個月中,每個月的破產企業數量都超過了疫情前的平均水平。這些統計數據強調了在美聯儲多年的緊縮政策對美國經濟造成日益嚴重影響的情況下,不應把股市的強勁表現視為理所當然。

標準普爾全球市場情報公司(S&P Global Market Intelligence)統計的月度破產申請數量,2020年1月-2024年6月

(資料來源:Rayliant Research,標準普爾全球市場情報公司(S&P Global Market Intelligence),截至2024年6月30日。)

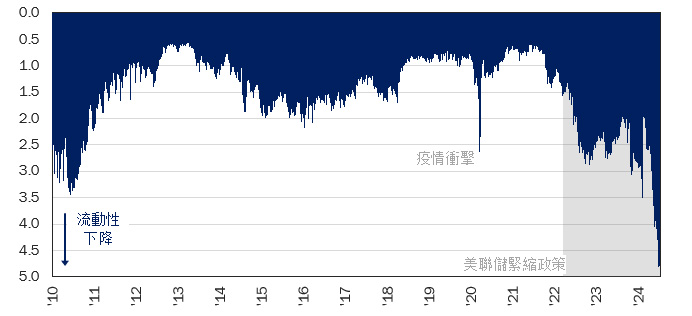

圖表9:國債交易的流動性困境指向市場的重大不確定性

若要尋找全球金融系統的壓力跡象,有一個顯而易見的途徑,那就是觀察規模約為27萬億美元的美國國債市場。彭博社的美國國債市場流動性指數試圖通過觀察價格偏離公允價值的債券來發現問題:在交易如此活躍的市場中,這種偏離的情況應該是不常見的。根據這一指標,美國國債的流動性目前處於自全球金融危機以來的最低水平(儘管仍遠未達到這些低點)。我們認為這些數據並不是在表明市場處於危機邊緣的失靈狀態,而是表明從通脹路徑和美聯儲政策到美國財政狀況以及潛在混亂的美國大選週期的影響,市場存在著大量的不確定性。

彭博美國國債市場流動性指數,2010年10月-2024年7月

(資料來源:Rayliant Research,彭博社,截至2024年7月7日。)

另類資產

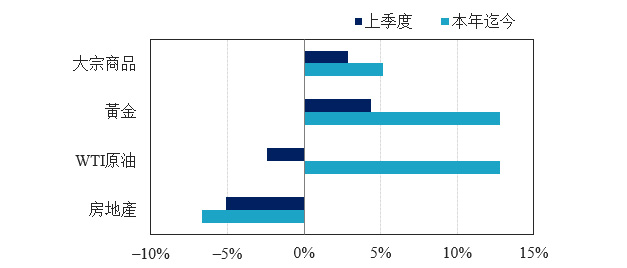

與第一季度的情況一樣,房地產投資在第二季度出現了下滑,而一攬子的大宗商品則略有上漲(見圖表10)。儘管我們仍然認為許多房地產投資信託基金(REITs)具有堅實的基本面和經營業績表現,但在過去六個月中,市場對美聯儲降息的鷹派情緒轉變向利率特別敏感的行業施加了壓力(見圖表11)。儘管這種相關性在疫情早期有所破裂,但行業組織NAREIT最近發佈的報告稱,截至2024年,REIT與十年期國債總回報之間的滾動一年相關性系數達到了-0.7,這是二十多年來未曾出現過的水平。今年以來,這種相關性對房地產投資構成了阻力,但當降息最終到來時,這種相關性應該會轉變為有利因素。

圖表10:另類資產表現 (截至2024年6月30日的回報率)

(資料來源:彭博商品指數,黃金現貨,WTI原油,iShares International Developed Real Estate ETF,均以美元為單位表示,來源彭博社。)

圖表11:當美聯儲轉向寬松政策時,也應將REITs的利率敏感度考慮在內

鑒於加息會對房地產投資產生明顯不利影響,2024年以來對美聯儲轉向寬松政策信心的減弱為房地產市場帶來壓力。事實上,追蹤美國房地產投資信託基金的FTSE NAREIT指數統計了過去十年大部分時間里,美國房地產投資信託基金與10年期美國國債收益率的走勢幾乎呈現出鏡像關係。但從疫情開始到美聯儲首次實施緊縮政策的這段時間是一個例外,理由在于:一方面,房地產投資信託基金正從新冠肺炎疫情導致的重度下跌中逐步恢復,而與此同時,債券則反映出對于美聯儲寬松政策即將結束的擔憂——最終構成對日益增長的價格壓力的影響。下圖對于過去幾年房地產投資信託基金基本面的改善并沒有提供太多信息,但它確實解釋了為什麼我們預計最終的降息將提升房地產投資信託基金的估值。

美國房地產投資的表現與10年期國債收益率的關係,2014年7月-2024年6月

(資料來源:Rayliant Research,截至2024年6月30日。)

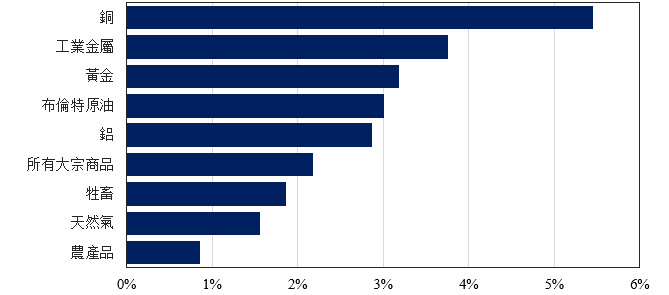

雖然房地產市場表現與利率之間的關係顯而易見,但投資者可能不太熟悉美聯儲政策對大宗商品價格的影響。為此,高盛(Goldman Sachs)的研究團隊最近就大宗商品行業及一系列單一類別的大宗商品對因美聯儲政策導致國債收益率變化所產生的反應進行了調查,調查發現,通常美聯儲降息政策對一攬子大宗商品利好,但前提是該等降息政策並未在經濟衰退的情況下發生(見圖表12)。研究團隊特別指出,如果經濟軟著陸得以實現,工業金屬和原油板塊將有所受益,特別是隨著時間的推移以及寬松政策對需求產生積極影響之時。雖然我們對大宗商品的配置通常具有戰略性,旨在分散通貨膨脹和地緣政治衝擊帶來的不利影響,但我們相信,在當前許多資源都供應緊張的情況下,較低的利率和全球需求的回升將可以為大宗商品領域帶來穩定的回報。

圖表12:在降息到來時,大宗商品(特別是金屬)將可能受益

儘管今年以來投資者對大規模降息和迅速開始實施寬松政策的希望已經變得越來越渺茫,但我們認為,無論將在何時轉向寬松政策,其所帶來的有利條件將為全球製造業提供良好的提振——從而也將惠及為全球工業生產提供動力的大宗商品。高盛(Goldman Sachs)在今年早些時候根據美聯儲政策週期的歷史數據,在假設沒有經濟衰退的情況下估算了美國國債收益率下降100個基點時對價格的影響。與我們對降息益處的看法一致,高盛(Goldman Sachs)發現,儘管配置多元化的一攬子大宗商品可能表現良好,但最大的收益回報將出現在工業金屬領域:這一領域恰好是大宗商品在第二季度正收益的最大貢獻領域。

因政策導致的美國2年期國債收益率下跌100個基點可能產生的影響

(資料來源:高盛全球投資研究,截至2024年2月29日。)

經濟日曆

美國關鍵經濟數據發佈和事件 – 2024年第三季度

FOMC利率決定:7月31日,9月18日

GDP數據:7月25日,8月29日,9月26日

PMI數據:8月5日,9月5日

CPI數據:8月14日,9月11日