進入第三季度後,各界的目光都聚焦於美聯儲,儘管市場對於“2024年將降息多少次”的預期存在大幅波動,但9月聯邦公開市場委員會(以下簡稱“FOMC”)的行動沒有讓人失望,美國央行首次宣佈利率降低50個基點,並自信地暗示各界,經濟軟著陸是本輪政策週期下最有可能發生的結果。下面,我們將更為深入地研究美聯儲做出降息決定背後的數據,及其對從股票和債券到房地產和大宗商品的影響,並提供我們在第四季度及其後對地緣政治、中國的經濟刺激政策以及有爭議的美國大選結果的展望。

Rayliant Global Advisors 是一家全球投資管理公司,在洛杉磯、倫敦、香港、杭州和台北設有辦事處。 Rayliant 的戰略相關資產超過 150 億美元,其客戶包括一些全球最大的主權財富基金、養老金計劃和其他機構投資者。 Rayliant 屢獲殊榮的團隊是華美銀行全球經濟和市場方面的獨立顧問。 East West Bancorp, Inc.(即華美銀行的母公司)持有 Rayliant Global Advisors 49.9% 的股權。

季度評論:資產類別

股票

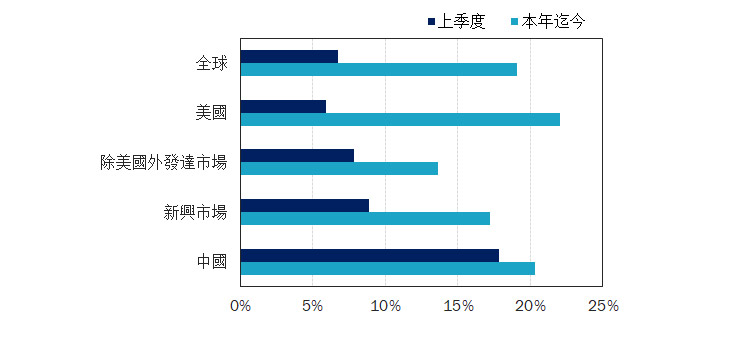

儘管在去年的大部分時間里,專家們曾多次嘗試預測美聯儲貨幣政策的最終走向,但該等預測大多未能成功實現,時間來到2024年第三季度的最後一個月,專家們就美國中央銀行在其9月的FOMC會議上明確傳達的貨幣政策轉向的幅度展開了爭論。在FOMC決定降息前,在114位接受了彭博社調查的經濟學家中,有105位經濟學家預計美聯儲將會降息25個基點。但美聯儲的政策制定者們選擇了更大幅度的降息政策,以降息50個基點開啓了寬松政策週期。在這一市場期待已久的降息政策中,整體態勢良好的宏觀數據表明美國經濟有望實現軟著陸,再加上穩健的企業盈利,使全球股市在第三季度強勢上漲,隨著MSCI所有國家世界指數(MSCI All Country World Index)在第三季度上漲6.7%,全球股市在今年的漲幅被推升至19%以上(見圖表1)。新興市場的表現尤其強勁,其漲幅超過了發達市場,這得益於中國在國慶七天黃金周假期前發佈了配套的貨幣和財政政策,使得中國股市在9月下旬飆升,並在第三季度上漲了17.9%。

圖表1:股票市場表現 (截至2024年9月30日的回報率)

(資料來源:MSCI ACWI,標準普爾500指數,MSCI World ex-USA,MSCI Emerging Markets和滬深300指數,除滬深300指數以人民幣為單位表示外均以美元為單位表示,來源彭博社。)

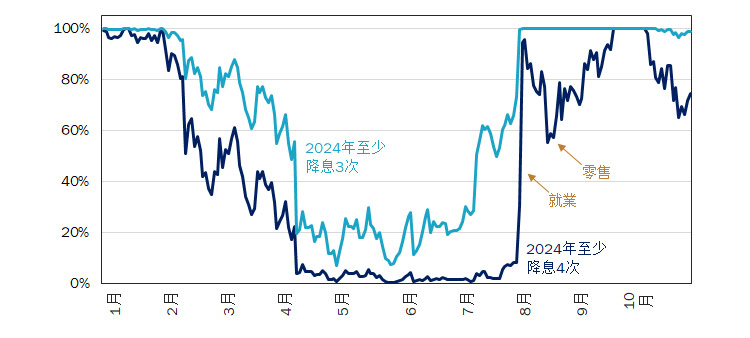

雖然我們推測中國的經濟刺激政策選在國慶假期前發佈,是為了在較長的市場假期中最大程度地觸發市場的“錯失恐懼症(FOMO)”,從而對境內市場的預期產生更大的正向衝擊,但我們猜想中國人民銀行也很樂意在美聯儲已經降息50個基點之後也宣佈降息。但這並不是一個必然的結論,因為任何關注美聯儲貨幣政策轉向的期貨交易員都知道,2024年以來市場對美聯儲降息的預期從年初的可能高達七次、每次25個基點的降息幅度,到4月中旬,市場預期僅有一次降息,最終在第三季度末,市場對降息幅度的預期縮小到75至100個基點的區間(見圖表2)。

圖表2:美聯儲在2024年讓投資者經歷了一場情緒過山車

回顧美聯儲在9月進行利率政策轉向之前的九個月,值得我們注意的是,投資者對美國央行政策的預期在今年出現了巨大的波動。今年伊始,投資者預計2024年將出現多達七次的降息,但到了第二季度,強勁的宏觀數據又給了美聯儲“觀望”的理由,而到了第三季度,美聯儲的政策再次轉向,因為疲軟的就業數據引發了人們對美聯儲的政策可能滯後於經濟形勢並有可能出現超調的擔憂。到10月下旬,交易員們普遍認為美聯儲將會在11月和12月的最後兩次FOMC會議上再次降息,但是否會在年底前再次大幅降息仍存在重大分歧。

市場暗示的2024年降息概率,2024年1月-2024年10月

(資料來源:Rayliant Research,截至2024年10月25日。)

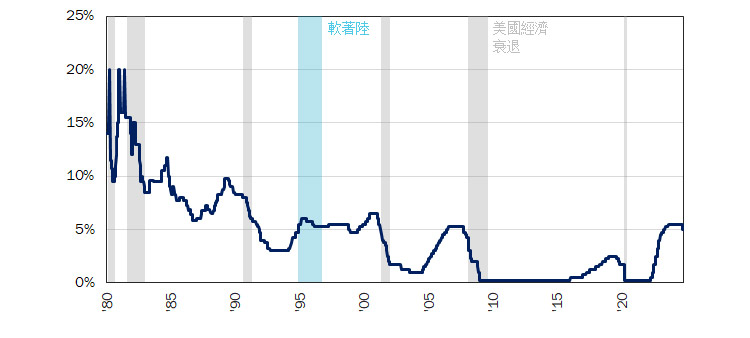

這種政策的不確定性是第一季度的通脹粘性問題所造成的,同時有充分的證據表明,既往的加息政策並沒有對經濟增長造成太大的衝擊。儘管在7月FOMC會議後,一份慘淡的非農就業報告重新引發了人們對經濟下滑的擔憂,但截至第三季度末的宏觀數據則展現了更為樂觀的前景,增強了投資者的信心,讓他們相信自1995年Alan Greenspan領導美聯儲實施溫和降息政策並實現軟著陸後,美國經濟有可能會再次實現軟著陸(見圖表3)。

圖表3:在過去的50年中,經濟軟著陸極為罕見

投資者會發現,在第三季度的評論文章中幾乎都會用“軟著陸”一詞來解釋風險資產在過去幾個月表現出色的原因。從過去50年的數據來看,美聯儲降息但卻沒有伴隨出現經濟衰退的理想情況是極為罕見的,在過去50年中僅明確出現過一次:即1995年,Alan Greenspan為時任美聯儲主席,當時美國央行在六個月內只降息了三次,就成功地解決了通脹問題並且沒有引發經濟衰退。有趣的是,那也是美國國債收益率在美聯儲政策轉向後的最後一次上升,上升幅度與本輪經濟週期相似,這反映了投資者對本輪寬松政策週期的持續時間可能同樣短暫的謹慎態度。

美聯儲基金利率上限,與經濟硬著陸及軟著陸關係圖表,1980年1月-2024年9月

(資料來源:Rayliant Research,美國聯邦儲備委員會,NBER,截至2024年9月30日。)

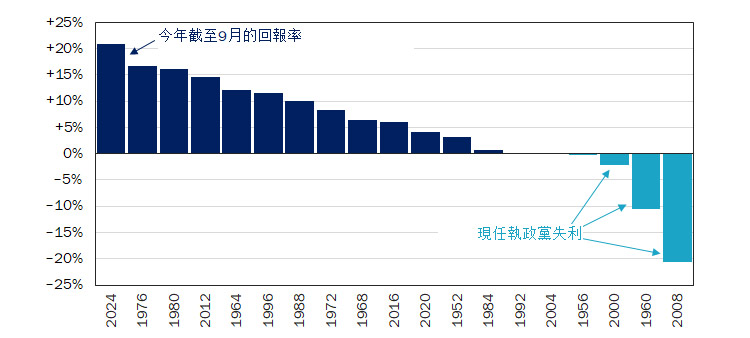

正如我們在上文所提到的,市場對經濟軟著陸願景的積極情緒幫助推動美國和其他發達市場的股市在9月底創下歷史新高。儘管美國總統大選週期尤其動蕩,但標準普爾500指數的股票依然上漲,最終標準普爾500指數在本次大選年的前九個月實現了至少自20世紀50年代初以來的最佳表現(見圖表4)。

圖表4:標準普爾500指數在本次大選年的表現為70多年中最佳

儘管美聯儲政策是最受關注的焦點,但第三季度政治事件也相當具有戲劇性。喬·拜登(Joe Biden)總統在6月的一次辯論中表現糟糕,導致其退出競選,轉而支持卡瑪拉·哈里斯(Kamala Harris),後者在7月底接任成為民主黨總統候選人。7月早些時候,在賓夕法尼亞州的一次集會上,一名潛在刺客的子彈差點殺死了共和黨候選人——前總統唐納德·特朗普(Donald Trump)。然而,儘管美國國內政治的不確定性加劇,美國股市依然在大選年的前三個季度取得了至少自20世紀50年代初以來最好的表現,回報率接近21%。在這個方面值得注意的是,歷史上三次引人注目的執政黨競選失利(包括2000年和2008年)都伴隨著股市的相反走勢。

標準普爾500指數在1952年-2024年美國總統大選年的總回報率,截至9月30日。

(資料來源:Rayliant Research,截至2024年9月30日。。)

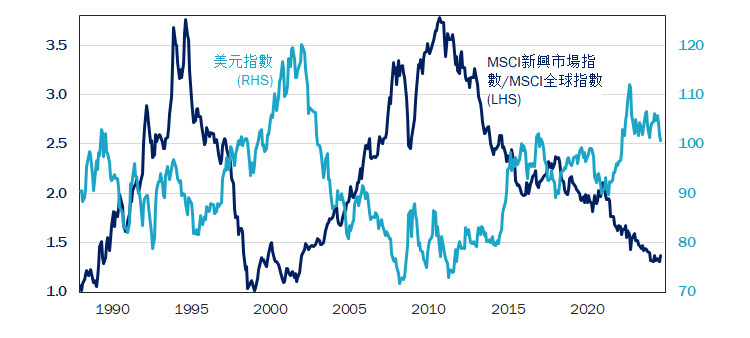

當然,隨著股票上漲,已經極高的股票估值會變得更高,即使已經考慮到企業強勁的盈利增長,但像美國這樣的市場的股票估值與其歷史水平相比仍然相對較高。另一方面,新興市場的股票估值相對於發達市場則處於20多年來的最低水平,我們預計,即將到來的美元貶值可能有助於在未來幾年內催化新興市場股市的逆轉表現,因為市場趨勢將向另一個方向發展(見圖表5)。

圖表5:美元貶值歷來都將會提振新興市場

在2024年的前九個月中,新興市場的股市表現極為出色。不過,發達市場的股市表現更勝一籌。二者表現的相對趨勢在過去15年的大部分時間里一直存在,這導致許多新興市場的投資者懷疑,國際投資的“多元化”是否真的有效,因為新興市場的股市回報遠低於美國股市。另一方面,如果進一步回顧更久遠的歷史,也存在一些新興市場的股市表現更優於美國股市的主要週期,而且這些週期往往發生在美元貶值之時。美聯儲的政策轉向應當會使美元貶值,從而使新興市場的央行可以自行降息,促進經濟增長,尤其是在美聯儲的寬松政策並沒有伴隨著削弱出口的經濟衰退的情況下。

新興市場與發達市場股票以及美元價值的對比,1988年1月-2024年9月

(資料來源:Rayliant Research,MSCI,截至2024年9月30日。 )

固定收益

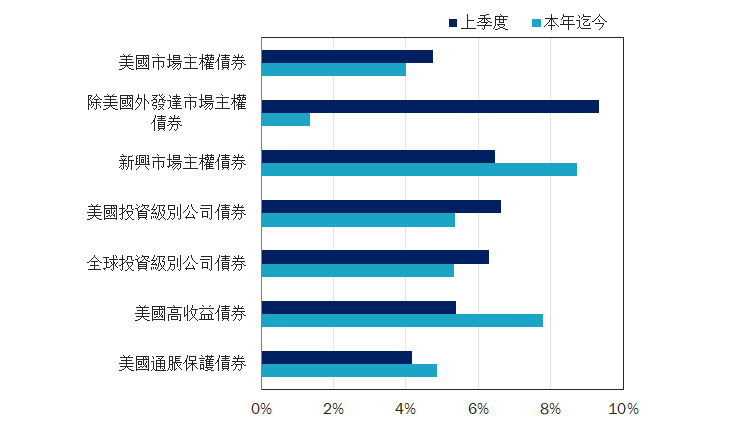

與股票市場類似,第三季度固定收益市場的大部分表現也受到市場對全球各國央行實施寬松政策的預期所影響。隨著市場預計美聯儲即將在第三季度降低高利率,並且認識到收益率和價格之間的反比關係,債券市場在過去三個月中幾乎全面上漲也就不足為奇了(見圖表6)。

圖表6:固定收益市場表現 (截至2024年9月30日的回報率)

(資料來源:ICE US Treasuries Core, S&P Int. Sov. ex-US, JPMorgan EMBI Global Core, iBoxx USD Liquid Inv. Grade, Bloomberg Global Agg. Corp., iBoxx USD Liquid High Yield, Bloomberg US Gov. Inflation-Linked All Mat.,均以美元為單位表示,來源彭博社。)

這種影響在對利率敏感的兩年期美國國債中體現地尤其明顯,其收益率在第三季度下滑超過111個基點。這導致國債收益率曲線的走勢陡峭,因為較低的短期國債收益率標誌著美國經濟正在緩慢降溫,而長期國債收益率仍然保持在高位,這來源於市場對美國經濟持續增長的預期,但市場對於美國財政赤字問題和市場需要消化大量發行的美國國債所產生的焦慮仍然存在。

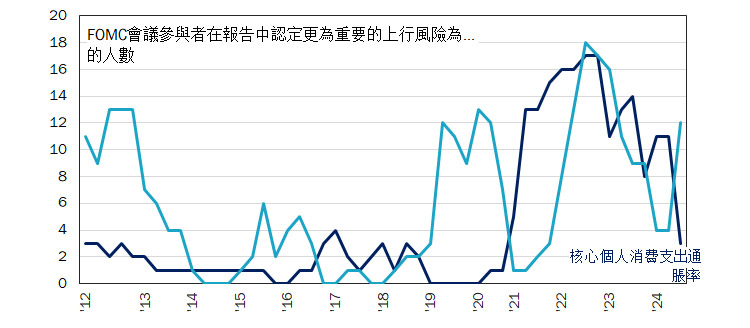

那些試圖預測在未來幾個季度利率會下降多少及其將對債券回報產生何種影響的投資者,毫無疑問地將會仔細研究美聯儲最新的季度經濟預測摘要,所幸的是這份季度經濟預測摘要已與9月的大幅降息政策同步發佈。在試圖理解美聯儲的動機時,我們發現FOMC成員的風險感知列表最能說明問題(見圖表7),該圖表表明,對令人不悅的通脹意外的擔憂雖然具有相當的波動性,但總體呈現出下降趨勢。更重要的是,在9月的FOMC會議上,FOMC成員對失業問題的擔憂突然上升,這凸顯出了美聯儲從對通脹的擔憂明顯轉向為對勞動力市場可能突然放緩且危及經濟軟著陸的擔憂。

圖表7:美聯儲對利率的政策轉向表明其擔憂從通脹轉移到就業

瞭解美聯儲歷史的人會知道,在經濟沒有遭受重大衝擊的情況下,以一次超大幅度的降息來開啓寬松週期是相當不尋常的。為了理解美國央行的政策制定者們做出該等決策的心態,查看FOMC成員在上次會議中的風險感知自我報告是有幫助的,這些數據可以在9月的季度經濟預測摘要中找到。在美聯儲於2022年採取行動後,市場對失業和通脹的擔憂都在逐漸消退,至少在今年9月之前是如此。到今年9月,FOMC成員的態度突然轉變,表明美聯儲的擔憂已從物價上漲急劇轉移到了勞動力市場疲軟,9月會議降息50個基點被視為是美聯儲對其雙重使命的優先次序進行重大調整的一次會議。

FOMC經濟預測摘要中體現的風險因素,2012年1月-2024年9月

(資料來源:Rayliant Research,美國聯邦儲備委員會,截至2024年9月20日。)

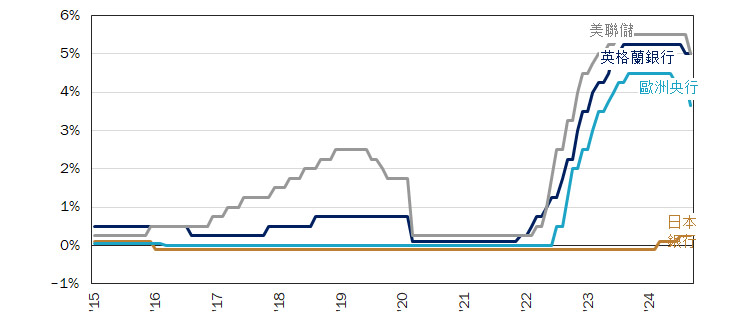

第三季度實施貨幣寬松政策的經濟體不僅限於美國,美聯儲的兩大主要同行——英格蘭銀行和歐洲央行,在第三季度末也呈現出鴿派趨勢(見圖表8)。事實上,英格蘭銀行比美聯儲早了大約一個月就進行了首次降息,於8月開始實施寬松政策。英格蘭銀行認為其目前的寬松政策已經足夠,因此選擇在9月暫緩降息,而歐洲央行自6月開始轉為鴿派政策後,又在9月的政策會議上連續第二次實施降息。所有這些寬松政策對新興市場國家的央行來說無疑是好消息,許多新興市場國家在預期美國和其他主要經濟體將會降息後,已經開始實施寬松政策,尤其是在兩年多前美國開始加息時被迫收緊貨幣政策的新興市場國家,希望可以繼續實施寬松的貨幣政策。

圖表8:在日本銀行考慮下一次加息之際,英格蘭銀行按兵不動,美聯儲和歐洲央行實施降息

我們似乎常常花費過多的時間談論美聯儲,這是因為美國經濟和市場的走嚮往往會影響到全球經濟和市場。當然,這並不意味著其他央行在第三季度末沒有採取行動。英格蘭銀行在8月首次降息後選擇暫停,但歐洲央行面臨著更加嚴峻的增長前景和溫和減緩的通脹情況,因此歐洲央行選擇在9月中旬的會議上連續第二次降息25個基點。與此同時,日本銀行試圖通過暫停加息來安撫投資者的緊張情緒,因為日本的貨幣政策已經比2008年以來的任何時候都要緊縮,經濟增長脆弱復蘇,且9月日元增值為物價減輕了一些壓力。

各央行政策利率,2015年1月-2024年9月

(資料來源:Rayliant Research,美國聯邦儲備委員會,英格蘭銀行,日本銀行,截至2024年9月30日。)

儘管所有這些聽起來都像是好消息,但隨著我們進入第四季度,有許多因素可能會對債券投資者的樂觀預期構成威脅,在我們看來,其中最主要的因素是通脹粘性問題再度出現,使得像美聯儲這樣的央行處於兩難境地:一方面,FOMC成員的經濟預測圖表已明顯體現出經濟增長面臨越來越大的風險;另一方面,物價上漲似乎需要政策利率更為緩慢地下降。考慮到政府在經濟強勁增長時期幾乎沒有表現出財政紀律,這一情況似乎更加危險,這將導致長期債券投資者有理由擔心,收益率是否高到能消化大多數人所預期的債券大量發行。這些擔憂在10月幫助抵消了第三季度國債收益率的大部分下降,並且在不斷增長的美國國債波動性指數(Move Index)中體現得尤為明顯(見圖表9),這將會為我們下個季度的固定收益評論提供更多可討論的內容。

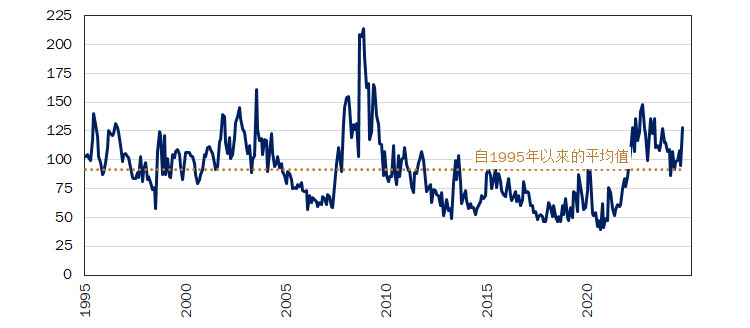

圖表9:美聯儲政策與美國大選風險引發固定收益市場波動加劇

自美聯儲首次降息以來,美國國債收益率的急劇變化凸顯了美聯儲未來政策路徑的不確定性,這一點體現在美國國債波動性指數(Move Index)的大幅上漲中:美國國債波動性指數(Move Index)類似於股票市場的 VIX指數,用於衡量債券市場的壓力。自1995年以來,該指數的平均值約為92,但從今年9月底開始,該指數的數值從大約90左右攀升至10月底的128以上。出現這種波動不僅僅是由於美聯儲對其降息步伐的反復猶豫,許多分析師指出,美國總統大選是另一個主要的不確定性來源,前總統在最近民調中的強勁表現引發市場的擔憂:如果特朗普贏得大選,則特朗普在其第二個任期內可能會產生比哈里斯當選更大的財政赤字、更高的通脹以及更高的終端利率。

ICE BofA美國國債波動性指數(Move Index)的月度觀察數據,1995年1月-2024年10月

(資料來源:Rayliant Research,ICE BofA,截至2024年10月25日。 )

另類資產

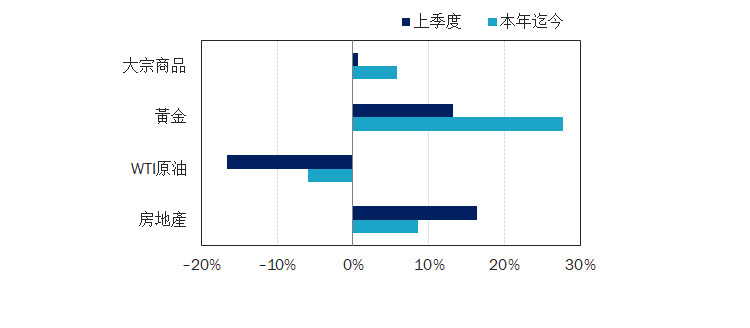

儘管股票和固定收益市場在第三季度的走勢更加堅定地反映了市場對美國經濟軟著陸的預期,但大宗商品的市場表現卻是喜憂參半(見圖表10)。貴金屬在第三季度中依然表現出色,成為彭博商品指數(Bloomberg Commodity Index)今年以來表現最佳的單一板塊:毫無疑問,這得益於美聯儲的降息舉措(該等舉措降低了投資者持有非收益資產的成本)以及加劇緊張的地緣政治局勢,根據世界黃金協會(World Gold Council)的統計數據,第三季度黃金的全球需求量首次超過1000億美元。相反,能源板塊在過去三個月里表現最差,原因是對全球經濟增長可能放緩的擔憂佔據了主導地位,超過了對潛在供應端風險的擔憂,這導致第三季度油價暴跌16%以上。我們認為,能源是一個令投資者一致看跌的板塊,這使得能源價格面臨潛在的上行衝擊(見圖表11)。

圖表10:另類資產表現 (截至2024年9月30日的回報率)

(資料來源:彭博商品指數,黃金現貨,WTI原油,iShares International Developed Real Estate ETF,均以美元為單位表示,來源彭博社。)

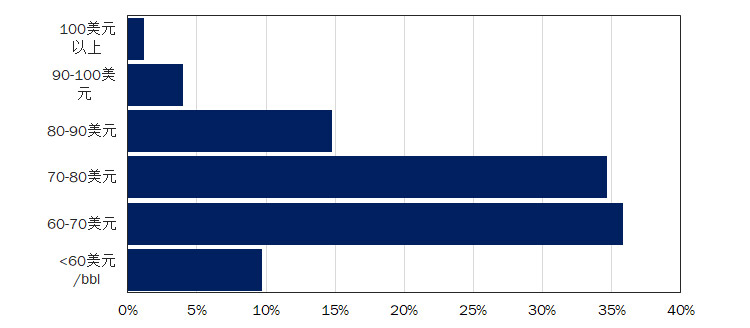

圖表11:經濟學家未預見到油價即將反彈,但中國政策或許會改變他們的這一看法

我們一直看好能源板塊,並注意到經濟實現軟著陸和中國經濟復蘇的可能性越來越大(但可以肯定地說,市場價格並沒有反映此觀點),再加上歐佩克+(OPEC+)成員國削減產量和巨大的地緣政治風險導致的對供應緊張問題的擔憂。這是一種與市場主流看法相反的觀點,因為彭博行業研究(Bloomberg Intelligence)在第三季度末的一項調查表明,大多數專家預計2025年底的油價將在每桶60-80美元之間波動。那些在9月24日接受調查的專家無法知道中國將很快宣佈大規模的經濟刺激政策,儘管這些專家確實將“中國需求故事”列為影響明年油價的第二大因素,僅次於“OPEC+政策”,如果中國堅持實施經濟刺激政策,這或許是一個積極的信號。

對調查問題的回復(%):2025年布倫特原油價格的收盤價將是多少?

(資料來源:彭博行業研究,截至2024年9月24日。)

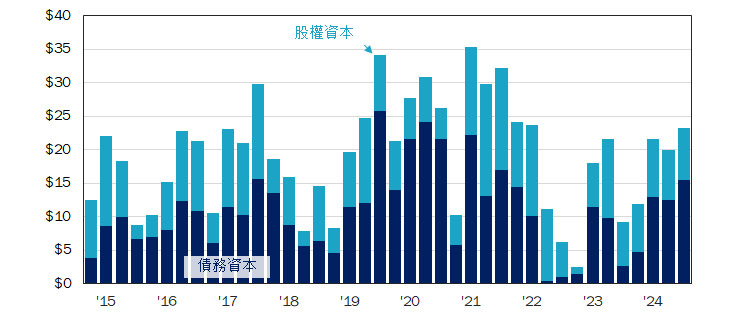

上個季度,我們討論了美聯儲降息可能迅速扭轉2024年上半年房地產行業普遍存在的負面情緒。房地產投資信託基金(以下簡稱“REITs”)在第三季度的表現證明瞭這一觀點,第三季度公共房地產投資領域增長了16.3%,推動REITs實現了今年以來的穩健增長。我們關於REITs的論點之一是,在如此具有挑戰性的利率環境中,許多基金抓住機會鞏固基本面;如今,隨著美聯儲開始放鬆其之前實施的緊縮政策,這些REITs正處於十分有利的位置,可以受益於美聯儲的政策轉向。REITs在第三季度掀起的一波融資潮證明瞭這一點,這波融資潮將REITs今年以來的股票和債券市場發行量推高至近650億美元(見圖表12)。

圖表12:在美聯儲轉向實施寬松政策的一年中,REITs加大了融資力度

房地產投資信託基金(REITs)在今年上半年表現低迷,鑒於美聯儲轉向實施寬松政策,REITs在第三季度表現強勁,這一結果並不令人感到意外,因為自2022年開始實施的貨幣緊縮政策已經對利率敏感型股票造成了嚴重打擊。現在,隨著可能會有更多次的降息,不僅是REITs投資者的情緒有所改善,基金本身也看到了更大的投資機會,以及一個更有利的環境來確保其投資的資金安全。儘管面臨挑戰,REITs資產負債表的紀律性使其處於良好的財務狀況。這一綜合影響使得今年前九個月REITs的融資額大幅增加,融資總額達到近650億美元,超過過去兩年的融資總額,這些融資大部分是通過發行債券的方式完成的。

美國REITs每季度的融資總額,以10億美元為單位表示,2014年第四季度-2024年第三季度

(資料來源:Rayliant Research,NAREIT,截至2024年9月30日。)

經濟日曆

美國關鍵經濟數據發佈和事件 – 2024年第四季度

FOMC利率決定:11月7日,12月18日

GDP數據:10月30日,11月27日,12月19日

PMI數據:11月5日,12月4日

CPI數據:11月13日,12月11日